Vroeg of laat zal er weer een financiële crisis uitbreken, verwacht financieel expert Julian Poulter. Er is eenvoudigweg teveel geïnvesteerd in fossiele brandstoffen. De desinvesteringsbeweging, zoals ABP fossielvrij, kan misschien het tij keren door het beleid van deze machtige vermogensbeheerders bij te sturen.

Vroeg of laat zal er weer een financiële crisis uitbreken, verwacht financieel expert Julian Poulter. Er is eenvoudigweg teveel geïnvesteerd in fossiele brandstoffen. De desinvesteringsbeweging, zoals ABP fossielvrij, kan misschien het tij keren door het beleid van deze machtige vermogensbeheerders bij te sturen.

Ten geleide:

De hoeveelheid fossiele brandstoffen die in de grond moet blijven om te vermijden dat de temperatuur op aarde teveel stijgt, vormt een ‘luchtbel’ in de beurswaarde van fossiele brandstofbedrijven. Dit is de zogenaamde carbon bubble. Er is reeds voor een bedrag van 350 – 600 miljard geïnvesteerd in winning van deze brandstoffen. Deze investeringen zullen waarschijnlijk nooit iets opleveren.

Vanwege de ecologische en de financiële risico’s van investeringen in olie, kolen en gas probeert ABP fossielvrij het pensioenfonds ABP ertoe te bewegen dergelijke investeringen terug te trekken. Op dit moment heeft ABP naar schatting 30 miljard euro uitstaan in deze bedrijfssector.

We bevinden ons op dit moment in een situatie die heel erg lijkt op de periode van de sub-prime crisis uit 2007, maar ditmaal heeft het betrekking op CO2. Kern van het probleem is wat we noemen: de bedrieglijkheid van liquiditeit. Dat klinkt heel erg technisch, maar waar het om gaat, is het geloof in het financiële systeem. Daardoor denken we dat we risico’s kunnen verkopen wanneer we dat maar willen. En ongelukkig genoeg zijn er investeerders in de gehele financiële keten die geloven dat iets dergelijks ook mogelijk is met betrekking tot de CO2 problematiek. Dit is precies dezelfde gedachtegang als de investeerders hadden in 2007.

Fondsbeheerders bezitten op dit moment de macht in het financiële systeem. En zij geloven sterk in de mogelijkheid om aandelen op tijd te verkopen als zich een probleem voordoet. De situatie in werkelijkheid is echter zo dat ongeveer de helft van de aandelenportfolio’s van bedrijven op de een of andere manier betrokken is bij fossiele brandstofbedrijven. Verzekeringen, transport, landbouw, et cetera. Tel ze maar bij elkaar op om vast te stellen dat er geen ontsnapping mogelijk is als er op een dag een crisis uitbreekt.

Investeringen in fossiele energie zijn gericht op de lange termijn

Dat er een crisis gaat uitbreken is bijna onvermijdelijk. Waarom is het onvermijdelijk? Omdat de dingen die broeikasgas veroorzaken, dingen van de lange termijn zijn. Het zijn allemaal kapitaalsintensieve activa. Booreilanden, energiecentrales, die gooi je niet weg na zes maanden. Daar is veel in geïnvesteerd. Het bouwen van die infrastructuur duurt jaren. En pas na een periode van 25 of 40 jaar beginnen ze eindelijk winst op te leveren. En als er dan iemand komt die zegt: ‘Kijk, dit is de prijs van de uitstoot van CO2. Je zult geen winst gaan maken op je investering’, dan gaan mensen een inschatting maken van hun verlieskansen. En dat is waar de boel vervolgens op gaat vastlopen. Dan onttrekt iedereen zijn geld aan de fossiele brandstofbedrijven en dan loopt de luchtbel in een keer leeg. Dat is dus waartegen we ons moeten beschermen.

Maar wat kun je beginnen tegen de uitbraak van een crisis? De realiteit is, dat desinvesteren als investeringsstrategie niet zal werken. Maar dat wil niet zeggen dat desinvesteren als beweging niet het probleem van de klimaatgerelateerde crisis zou kunnen oplossen.

Pensioenfondsen staan voor lastige keuzes

Jullie, als leden van het ABP pensioenfonds, weten beter dan enig ander wat jullie fonds zou moeten doen. Want er is gebrek aan een echte markt voor wat betreft pensioenen. Nu denk ik wel dat dat zal gaan veranderen. Ik denk dat we aan het begin staan van een tijdperk waarin leden van pensioenfondsen een deel van de verantwoordelijkheid op zich nemen en dat zij de fondsen gaan aansturen. En als ik aan het hoofd zou staan van een pensioenfonds, dan zou ik die invloed van het publiek heerlijk vinden.

Een van de problemen voor de pensioenfondsen ligt natuurlijk in de offers die gemaakt moeten worden op de korte termijn. Het idee om ook maar enige winst op te offeren, zelfs voor de korte termijn, is heel, heel erg ongeliefd bij de meeste mensen. We zouden niet zoveel discussies hebben en de politiek zou niet zo hoeven te worstelen als mensen meer bereid waren om offers te maken.

De grootste risico’s liggen bij de vermogensbeheerders

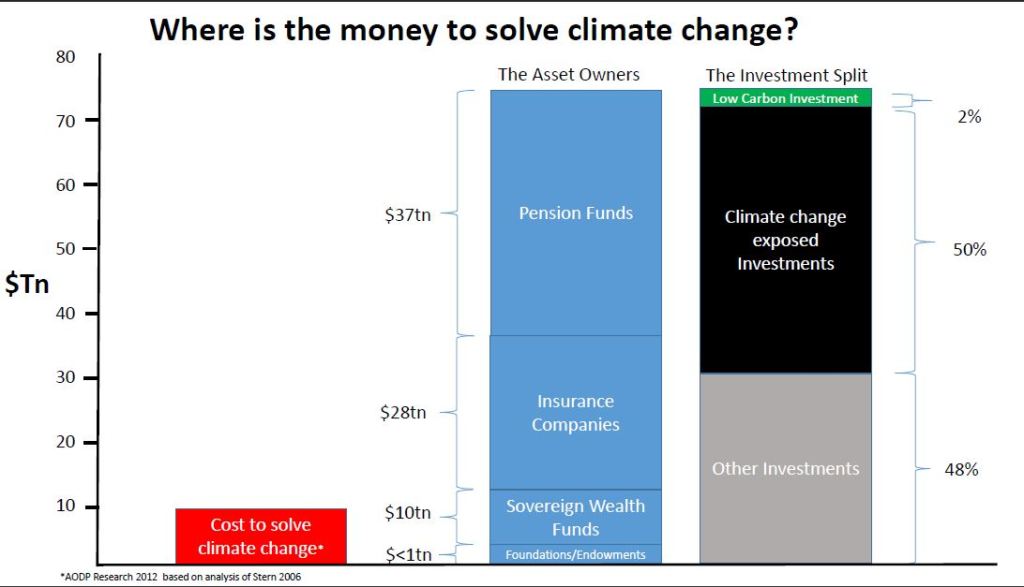

We hebben behoefte aan een ruwe analyse. Hieronder is een overzicht van het totaal aan financiën wereldwijd. Het is in stukken verdeeld, onder andere in pensioenfondsen, zoals ABP. Wat het klimaatprobleem betreft: het zal ongeveer 10 triljoen dollar kosten om dat op te lossen. Daar is in principe geld genoeg voor.

Op dit moment liggen de grootste risico’s bij de vermogensbeheerders, omdat zij de financiële activa kopen en verkopen. Interessant genoeg praten de mensen vaker over de risico’s op bedrijfsniveau.

Risico en winst bij de transitie naar hernieuwbare energie

Wanneer we de noodzakelijke transitie van fossiele brandstoffen naar hernieuwbare energie beschouwen vanuit financieel oogpunt, dan is voor investeerders de vraag: wat is het risico en wat is de winst?

Na de economische crisis van 2007 begonnen veel mensen te investeren in hernieuwbare energie. Maar investeerders bleken alternatieve energie over het algemeen te beschouwen als een risicovolle investering. Dat komt doordat bedrijven in de sector van hernieuwbare energie vaak kleiner zijn dan een bedrijf als bijvoorbeeld Exxon. Ze zijn niet zo stabiel als grote brandstofbedrijven, ze trekken minder investeerders aan, hun schuldenlast is groter, enzovoort. Dit zijn de natuurlijke overwegingen die gepaard gaan met een economische transitie. Het kost tijd om ze op te schalen. Er zijn dus risico’s.

Aan de andere kant liggen er ook risico’s bij investeringen op het gebied van fossiele brandstoffen. Deze risico’s zijn van een heel andere orde. Waar het om gaat, is dat ik het me als investeerder kan veroorloven om een of twee fossiele brandstofbedrijven in mijn (aandelen-)portfolio te hebben. Maar ik kan me niet heel veel van dat soort bedrijven tegelijkertijd veroorloven. Want als ik die samenvoeg in een portfolio-risicoprofiel, dan krijg ik een volledige nieuwe schaal van risico’s. [Omdat er een moment komt dat de temperatuur op aarde teveel opwarmt en er geen CO2 meer uitgestoten mag worden om verdere opwarming te voorkomen – red.]

Veel bedrijven zijn afhankelijk van fossiele brandstoffen

Maar als we deze olie- en steenkoolbedrijven in omvang zouden laten afnemen –we kunnen ze niet volledig sluiten, nietwaar?- dan wordt duidelijk hoe groot de onderlinge afhankelijkheid is van de verschillende bedrijfstakken die allemaal leunen op de fossiele brandstoffen.

En dan komt de bedrieglijkheid van liquiditeit op de proppen. Want de mensen uit het financiële systeem zeggen: ‘Maak je geen zorgen. Want dit zijn allemaal hele slimme analisten. En die analisten zullen de problemen voorzien, vijf minuten voordat de anderen dat doen. En precies op het moment dat de crisis toeslaat, lopen jullie weg met je pensioen nog helemaal intact’. Maar zo gaat het gewoon niet gebeuren.

We willen zeker weten dat pensioenfondsen de juiste keuzes maken

Wij denken dat het tijd wordt dat een begin wordt gemaakt met financiële democratie. Het is niet zo dat we per se de ethische mening van de leden willen laten horen. We willen gewoon zeker weten dat de pensioenfondsen de juiste inschattingen hebben gemaakt van gevaren en kansen. Dat ze rekening hebben gehouden met de onzekerheid en, uiteindelijk, als er inderdaad offers gebracht moeten worden op de korte termijn, dat dit op een zinnige manier terug gecommuniceerd wordt naar de leden.

Overheden houden niet van offers op de korte termijn en daarom hebben we nog steeds geen goede prijs voor emissierechten van CO2. Het verschil is dat wij grotere invloed hebben op de mensen aan de top van de institutionele investeringssystemen dan op onze politici.

In het midden van de jaren ’90 representeerden pensioenfondsen slechts 15 procent van het wereldwijde kapitaal. Op dit moment beheren pensioenfondsen de helft van de waarde op de beurzen. Ze zijn gegroeid. Dus moeten we ze helpen en in ieder geval moeten we de druk er op houden.

Er zijn dingen aan het veranderen en ik weet zeker dat, door de druk die gezet wordt op het ABP en andere pensioenfondsen in Nederland en door de manier waarop jullie te werk gaan hier in Nederland, jullie voorbeeld navolging zal krijgen over de hele wereld.

Geef een reactie